去年,在资生堂 150 周年中国发布会上,资生堂中国区 CEO 表示:“未来口服美容将成为继护肤品、彩妆之外的第三大类目。”

美妆市场培养出来的成分党,与口服美容的核心消费群体高度重合,这也说明了,为何近两年来国内不少品牌躬身入局,包括华熙生物、贝泰妮、水羊股份等在内的十几家企业正积极布局口服美容业务,更有一系列初创品牌如雨后春笋出现在市场上。

但当大多数本土品牌踌躇满志地入局这一赛道,却发现这样一个庞大且天花板足够高的赛道,是有品类没品牌的。

究其原因,主要是入局口服美容赛道的美妆品牌,相比于医药企业缺少技术积累,相比于食品企业缺少食品供应链资源,没有夯实的基础建设和产业背景做支撑,很难去打通美妆入局口服的界限,更遑论建立品牌心智。

但这同时就意味着,国内的口服美容赛道正处在初期发展的关键阶段,不管是品牌创业、渠道商下场,甚至跨界做口服美容,都有干出一个大品牌的可能性。

本期内容,我们将从国内口服美容市场的竞争格局、消费者洞察、品牌布局启示等维度出发,为行业提供参考。

口服美容赛道玩家混杂

突围之路面临重重关卡

消费者寻求更安全有效的护肤、营养产品时,口服美容产品以低门槛的尝鲜成本,轻松便捷的使用场景,俘获大批年轻消费者。

目前,口服美容整体市场被分为“美容功能性食品”、“美容滋补品”和“美容保健品”三个部分,其中美容功能性食品占据七成份额。

▲数据来源:中商产业研究院、中研产业研究院、三万资本等,美业颜究院整理

而作为涉及到大健康、食品领域的口服美容产品,入局这一赛道的玩家繁多,保健品品牌、化妆品品牌、食品品牌、滋补品品牌分化了整个口服美容市场,从竞争格局上来看,保健品和化妆品品牌占据头部地位,食品品牌和滋补品品牌的新入局者较多。

1.保健品品牌:主营美容保健食品、美容功能性食品。

保健品赛道的成熟玩家较多,例如澳大利亚的SWISSE、中国本土品牌汤臣倍健、北京同仁堂;澳洲品牌优势明显,主打膳食补充剂和保健食品,专注提升人体健康水平。

2.化妆品品牌:主营美容功能性食品

入局口服美容赛道的化妆品品牌中,日本品牌较多,主打美容、抗氧化,例如shiseido资生堂、Pola宝丽、Fancl芳珂等。

日本品牌的口服美容行业体系完善并严苛,产品从范围上是指美容健康食品,不含药品。通过深耕产品、工艺、研发形成核心竞争力,并形成品牌标签化,占据细分领域的消费者认知。

3.食品品牌:主营美容功能性食品

食品品牌入局口服美容赛道,多为日系品牌和本土新锐玩家,例如日本的三得利、UNOMI;本土新锐品牌Wonderlab、超级补丁G-Young、水肌泉;产品主打休闲、有趣、好玩,竞争品类多元化,受年轻消费者青睐。

4.滋补品品牌:主营美容滋补品,少部分美容功能性食品。

除了传统的东阿阿胶、北京同仁堂等滋补品品牌,越来越多初创品牌以中式“食补”的角度切入赛道,并覆盖少部分美容功能性食品,例如新锐品牌、官栈,以便捷化美容滋补品搅动市场。

虽然口服美容赛道的市场容量正在不断扩张,但美妆玩家的入局优势并不明显,竞对玩家们都有嫁接“口服美容”赛道的资源乃至核心壁垒,尤其是保健品和滋补品品牌们经过长期的市场教育,已经让消费者养成了食用此类产品需要“循序渐进”才有效果的认知。

而美妆品牌做口服产品的障碍点有3点:

①消费者潜意识里觉得美妆品牌的口服产品要具备更“速效”的作用,所以他们不能坚持服用的原因在于,产品起效过程漫长,且效果不够精准靶向,很难反馈到肌肤上。所以,即便因为尝鲜心理购买了产品,他们对于产品体验的“耐心程度”远比不上保健品、滋补品。

②美妆品牌旗下的口服美容产品,一直被质疑概念大于功效,形式大于主义。我们从各大社媒平台搜索口服美容相关的消费者问题和报道,发现消费者对产品的评价也在“智商税”的边缘游走,质疑者不在少数,如何解决消费者对产品的“信任危机”,也成了是美妆品牌入局口服赛道的障碍之一。

③相比于美妆品类,口服品类与身体健康的关联更直接。若产品质检不过关,对人体的危害更大,影响更恶劣,甚至危及企业存亡。目前国家监管层面对保健食品功能的宣称和检测评价方法有了新规范新方法,也填补了部分功能在法规上的空白。但未来的宏观调控也有可能带来行业大“洗牌”,增加新兴品类发展的不确定性。

综上所述,美妆玩家入局口服美容赛道,不仅要在重塑消费端的认知,还要在产品的形态上做出符合美妆调性的创新,更要在研发端上说服核心消费者。这是一个漫长的历程,但逐一攻破这些难关,抢滩成功的玩家将得以晋升到更广阔的市场空间。

洞察核心群体诉求

掌握口服美容市场趋势

在品牌和营销的世界里,我们认为有一个永古不变的课题,就是要精准洞察核心消费者生态,打破次壁元,与核心消费者进行深度链接。

口服美容兴起,并不仅仅源于消费者对“内调外养”、“妆食合一”的进阶认知,市场上越来越多元的产品线背后,也暗含着口服美容赛道玩家们对消费群体的认知与诉求的探索。所以,但我们在谈品牌、谈市场的时候,归根到底也是在谈消费者。

从美业颜究院《口服美容市场分析报告》中,我们获取到口服美容消费者的6个关键要素:

1.消费主力军为一二线城市85~95后,整体市场年轻化趋势明显。

从年龄划分来看,消费主力群体依次为90后、95后和85后,90、95后在口服美容的消费人群中比例不断扩大,近年来占比超过半数。

以城市等级划分,二线城市由于城市数量多,人口数量多,在口服美容的消费者中占比最大,其次是一线城市;低线级城市的人数占比缓慢上升。

2.口服美容消费者的消费诉求呈现出分龄趋势。

年轻世代在各大平台讨论的口服美容产品,多指向膳食补充剂和美容功能性食品:

▲图源:美业颜究院《口服美容市场分析报告》

在口服美容品的选择上,消费者诉求也呈现出分龄趋势。

20岁女性追求完美身材,希望通过服用酵素等产品实现身体塑形;20-24岁女性为弥补亚洲皮肤天生的易暗沉,尝试美白丸等产品;25岁之后女性集中关注让自己看起来更年轻的美容方法,希望用健康有效的抗衰产品保持皮肤光泽、水润。

在美容方面,最热门的功能需求是美白和抗衰。调研数据显示,美白淡斑是女性消费者选择美容保健品时认为最重要的功效,显然,口服美容使美白需求者有了更多的选择。

▲图源:美业颜究院《口服美容市场分析报告》

而在抗衰概念下,不同年纪人群对抗衰细分功效的偏好不同,90后和95后年轻一代偏好抗氧化,80后和85后偏好抗糖化,75后及其他世代偏好抗衰老。

3.护肤成分“内服化”趋势明显,品牌需要以独特成分/技术为卖点,去强化产品壁垒。

得益于化妆品的消费者教育和“成分党”的泛化,口服美容成分日趋丰富,胶原蛋白、葡萄籽、烟酷胺、玻尿酸、血橙、鱼子酱、益生菌、花青素等成分也逐渐进入了消费者视野。

而在粗放的增长中,大量的初创品牌选择模仿头部的产品模式,例如胶原蛋白是口服美容产品使用率最高的成分,胶原蛋白肽也成为了时下热门款,但跟风入局的后排玩家,恐怕会面临被头部品牌侵吞市场份额的危机。因此,模仿头部之路虽然能够从流量端更易“起家”,但也难以积累出自己的品牌资产。

在产品卖点策划方面,未来的口服美容玩家需要将重点从“跟风”转向内功的修炼,谋求在差异化原料或技术方面建立品牌护城河。

4.口感零食化、剂型轻便化受年轻群体欢迎。

千篇一律的产品,已经难以讨好如今的消费者了,新鲜,好玩和有趣的口服美容产品形式,成为降低尝鲜门槛,俘获年轻消费者的最佳途径之一。

我们能看到,传统品牌的版图也在重组,区别于过往的口服液、胶囊、片剂或丸剂形式的口服美容产品,零食化、便携易分享,成为产品升级的新方向。

各类口服美容产品,以粉剂、果冻、饮料、软糖等多种形式涌现在市场端。其中,90后和95后偏好丸剂和软糖,85后偏好粉剂和果冻型。

5.消费者购买决策路径分化,美容保健品求效果,功能性食品求性价比。

在高歌猛进的市场中,新老品牌进入了混战期,也直接导致了消费者购买决策的路径分化。

基于美容保健品牌已经在市场上打出了一定的功能心智,消费者对于美容保健品的功效诉求仍然居于首位,如果品牌拥有权威背书、产品技术高、效果好,消费者可以放宽美容保健产品的价格承受范围。

而美容功能性食品的溢价主要源于功效性成分,从而获得高于食品的定价,但因糖果饮料等美容功能性食品的目标消费群体普遍年龄较小,可承受的价格范围较窄,溢价天花板也相对较低。

6.个性化诉求催生更为聚焦的细分卖点。

环顾海外口服美容市场,可以观察到抗糖、纤体、增肌、健齿等更多元的消费需求,孕育出更多细分功能方向的成功品牌。而国内消费者对个性化诉求愈发强烈,也催生了防脱发、抗糖、紧致、祛痘、私护、燃脂等更多更为聚焦的功效需求,口服美容细分品类日趋丰富。

值得一提的是,近年来火起来的胶原蛋白成分,因其在早年期间的市场定位较稀缺,加上捆绑了医美理念,某种程度上也被市场给神化了其在日化美妆品类上的功效,产品卖点趋向于高端的抗衰老护理。

而近年来,随着胶原蛋白逐渐渗透到化妆品、口服美容领域,消费者对胶原蛋白类产品的体验门槛也随着降低,医美项目的消费者逐渐上升,抗衰老护理途径不再局限于胶原蛋白类产品,人们对胶原蛋白的独特认知也逐渐被其他美容护肤项目稀释掉。

我们可以看到,大火的胶原蛋白软糖、胶原蛋白肽不在主打抗衰老、紧致肌肤的功效,而是转向了护发、修护指甲等细分领域。

由此可见,伴随着赛道火热,大势成分有朝一日的生存空间,也有可能受到挤压,从更具性价比、更细分的卖点切入市场,或许能得到新的增量。而精准判别潜力需求,快速布局产品矩阵的能力,将成为接下来口服美容品牌成长的核心驱动器。

借鉴头部品牌策略打法

扫清后排玩家的入局障碍

口服美容确实是美妆市场上的一个极大进展,但在追求健康、崇尚科学护肤保养的消费者们面前,各种概念营销、“智商税”泛滥的产品,只能成为流量历史上短暂的狂欢,根据过往的经验证明,没有实打实的科研投入和功效实证,再美好的概念也会失去光环。

很显然,新一轮口服美容战役中,入局玩家需要在混战里率先沉淀品牌资产,在此过程中需要攻克的障碍很多,如何培养消费者对品牌和产品的正向认知,打透消费者的购买决策链路,从而形成“有需求——尝鲜——消费——复购”的正循环,是品牌需要从根源处去思考与解决的问题。

借助头部品牌的营销沟通打法,我们为后排玩家们捋清了5条入局策略。

1.目标群体:聚焦推动口服美容市场增长的95后群体。

对于、95后的消费主力军来说,消费不仅是生活需求,也是宣泄情绪和表达自我的途径。因此,他们更容易为认同买单,追求性价比,也容易冲动消费。

在颜值经济的驱动上,他们对于口服美容产品的核心诉求,聚焦在身材窈窕、美白区别、预防初老的功效上。

同时,一句“边泡枸杞边蹦迪”也拉开了95后年轻人的赛博朋克养生序幕,在生活和工作的高压下,他们对口服美容产品拥有着更复杂的情绪,品牌可围绕着年轻人的养生护肤场景切入,更易唤醒他们的消费情绪。

2. 技术壁垒:跨领域合作加强研发实力。

对于功能性的食用产品,最核心的竞争力是独特的配方和技术。没有技术壁垒的品牌或者产品,一经面市就容易遭受围剿。在口服美容赛道上,新品的出现再到头部碾压,乃至最后消失的故事比比皆是。

关于技术壁垒的建设,企业需加大科研投入,可结合大健康、食品、医药产业的上游供应链资源,实现跨领域产研合作;其次,可参考日本产品的路径关注功效性成分,以优质的原料、功效性产品占领消费者心智。

以POLA为例,他们将护肤品的细胞自噬技术进行转化和创新,研制新一代美白口服产品,然后将美白产品进行品牌标签化,将“POLA美白丸与抗老细胞自噬技术”进行深度捆绑与市场教育,从而加深消费者对于品牌的认知心智。

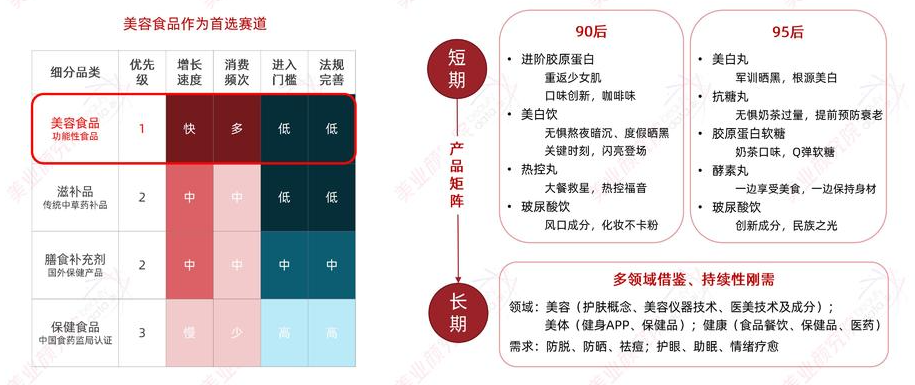

3.产品矩阵:短期首选功能性美容食品,长期多领域结合满足刚需。

年轻人的注意力被各种碎片化信息给分散掉,因此,采用差异化的产品组合策略,有助于将品牌的影响力放大。

短期可通过尝鲜门槛低、趣味性强、性价比高的功能性美容食品,例如美白丸、抗糖丸、酵素丸、玻尿酸饮,结合军训晒黑、甜品超标、暴饮暴食、补水保湿等场景,吸引消费者注意力。

随着品牌辨识度的提升,后期可结合美容美体、美容仪器、健康饮食等领域,满足消费者防脱、助眠、祛痘、抗衰老等刚需性需求。

▲图源:美业颜究院《口服美容市场分析报告》

4.品牌战略:建立功效测评体系,第三方认证赢取信任。

在口服美容产品的功效检测上,国内美妆品牌的发展阻力主要是“入局玩家对监管标准存在认知误差”,这一障碍的应对策略,应该是从根源上依靠自上而下的力量,即明晰国家监管层面关于口服美容、尤其是美容功能食品领域的政策法规,规范功效测评和功效宣称。

而在功效测评系统未完善的情况下,企业亦可联合行业商会入局品牌、供应商,以攒写白皮书、共拟标准等方式推动国家完善行业标准,并提前自建产品测评体系,基于功效测评结果等科学依据进行功效宣称。

注切忌虚报夸大。注意标记参考文献、测评数据来源;如果成分功效不等于产品功效,需标注声明,以防被抓住漏洞,导致口碑翻车。

而在品牌营销及消费者沟通层面,可以依靠外部权威机构认证赋予品牌公信力,例如携手国内外顶级原料商,建立产品原料优势;皮肤科专家、营养专家合作认证,建立产品品质优势。

5.沟通路径:博主种草提升渗透率,多场景结合说服消费者。

口服美容作为新兴品类,需进行大量的消费者教育、种草以提升品类渗透率。各大品牌均将小红书作为营销传播的重要阵地,主要依赖达人发布种草笔记,加上运营品牌号、购买投放关键词、上线商城等。

初创品牌偏好与小红书粉丝数1~10万的中腰部达人合作以产品测评、翻包记、个人好物分享等方式植入产品,博主亲身测评结合熬夜护肝补救、深度祛痘、防脱补救、中式滋补、化妆卡粉、预防初老、黄皮逆袭等场景,强化产品卖点。

总而言之,面向美妆消费者的营销策略渠道,可同样运用于口服美容产品力,如产品沟通时讲述成分的来源故事、将成分与功效进行强关联等,同时,美妆与口服美容功效联动,既可增加与原有消费群体的粘性,又能满足更多元客群的需求,打开新业务空间。

![]()