越是周期低谷,越要抓住向上的力量。

快消品行业没有增量了,早就没有增量了。

从2013年开始,快消品多数行业的销量始终处于下滑状态。即使某个年份偶有回调,也只是横盘,不是反转。

近10年来快消品行业最大的悲剧,就是倔强地认为还是有增量的,为此花了10年功夫。

总而言之,只要不增长就有问题。

30多年的持续增长,养成了对增量的惯性依赖。

只有走出对惯性增量的依赖,才能迎来企业真正的成长。

增量、过量、缩量

理直气壮地告别增量,才能迎来快消品行业的有价值的增长。

是的,告别增量,才能迎来增长。

快消品行业销量变化分为三个阶段:增量、过量、减量。

(一)2008年前是增量期

增量的原因是收入水平的提高,以及生活方式的变化。

过去由于收入水平不高,消费被抑制。说白了就是想买没有钱,有钱了赶紧买。这个逻辑非常好理解。

生活方式的改变,主要是城镇化。农村消费总有点半自给自足的状态,进入城市就进入了专业分工的市场化交易。

(二)2008年至2012年是过量时期

什么是消费过量?就是消费超过了人的正常身体承受能力。注意不是收入承受能力,是身体承受能力。

比如,世界卫生组织认为人均是每天摄入食盐6克。但中国按省统计,最低摄入量超过推荐标准50%,最高超过150%,平均超199%左右。

在这种情况下,你想让调味品行业怎么增量?调味品多半含盐,调味品的增量就意味着食盐摄入量的增长,中国人的身体承受得了吗?

我国人均肉类消费量一年70多公斤,人均每日的肉类摄入量为164g,远超过《中国居民膳食指南》推荐的每人每日40—75g的摄入量。在这种情况下,肉制品的销量怎么增长?销量增长就意味着对人体健康产生危害。

其实大多数快消品行业在2013年之前都存在着消费过量的状况,比如白酒、啤酒都是如此。

为什么会产生消费过量呢?一是收入在增长,购买力没有问题了。二是在此之前,消费量不足产生了饥渴现象。比如以前没钱喝酒,等到有钱了就多消费些;以前没钱吃肉,等到有钱了就多吃些。

消费量不足,营养不良,会得病。消费过量同样会得病。比如“三高”疾病。

(三)2013年之后进入了缩量(减量)阶段

缩量(减量)的原因不是消费力不足,而是过量消费以后的回调,消费数量回归常态。

非常诡异的是,快消品行业的整体缩量恰恰与互联网爆发相重叠。很多人把下滑归罪于互联网分流,其实没有互联网分流也会是下滑的。正因为没有弄清楚下滑的因果关系,所以也没有提出正确有效的办法。

白酒行业10年来销量下滑了55%,啤酒行业10年下滑了40%左右,只有极少数行业仍然在保持增长,比如乳制品、矿泉水。仍然在增量状态的行业太少了。

告别增量了,企业怎么办?

企业仍然沉浸在增量惯性中,埋怨大环境影响增量。

当一个行业内卷到只剩下巨头时,就形成了巨头之间的恐怖平衡,内卷不再产生增量。

有人说做高端。但高端毕竟销量太小。

必须找到一个既能稳定数量又能解决质量增长的营销路径。我认为是抢占新主流价格带。

特别要注意,只有新主流价格带是既有数量又有质量的,也只有新主流价格带能满足行业龙头的成长需求。

什么是新主流价格带?怎么抢占新主流,那么还要从另外两个概念讲起,生态位与价格带。

生态位

生态位(ecological niche)是指每个个体或种群在种群或群落中的时空位置及功能关系。

如果说上面的定义还不明白的话,我举几个例子。

比如,很多知名国际品牌进入中国,包括可口可乐、宝洁、麦当劳等。请注意,它们只是美国的国民品牌,国民品牌不是高端品牌,只是知名度最高的销量很大的大众品牌。

改革开放之初,我们是把他们当作高端品牌仰视的。

1992年,我去北京第一家洋快餐前门肯德基,一份套餐20多元,我当时的月收入大约是100元。30多年过去了,一份套餐的价格不过上升到30元-50元。

那时的肯德基很高端,现在的肯德基很大众。

同样,初尝可口可乐,不仅味道不习惯,看价格还得咬咬牙。

改革开放40多年,中国居民收入增加很多,但是可口可乐、宝洁、麦当劳等的价格并没有上涨很多。现在中国知名饮料的价格大致与可口可乐持平,甚至网上流传着中国饮料“集体告别3元价格带”的梗。

最大的变化,就是跨国国民品牌与本土国民品牌的生态位发生了很大改变。

简单说,生态位就是一个企业的品牌身价,能够做什么事儿,然后商业生态群能够接受。

生态位是由一系列因素决定的,包括国家品牌、区域品牌、企业品牌、个人品牌等综合决定的企业品牌的话语权。

如可口可乐本身是名牌,但它诞生的国家影响力同样起到很大作用。

再比如,华为在1988年创立以后,早期是一个低端品牌。既有华为本身能力的问题,也与中国的国力有关。现在华为已经成为世界知名品牌,既与华为的努力相关,也与中国的崛起相关。

当我在网上看到雷军说小米要做高端手机时,我的第一反应是,小米性价比生态位,高端生态会接受吗?除非小米的生态位发生改变。

企业的发展,当然要积累销量、规模,同时也要积累未来做事的资格。这个资格就是生态位。

小结:

改革开放之初,中国本土弱小的企业与跨国公司同台竞争,首先表现在生态位不同。跨国公司高维打低维,牢牢占据高端价格带。中国企业恰恰占据了销量最大的低端价格带。虽然中国企业屡遭批评,却占据了成长最快、销量最大的生态位。并且随着中国企业实力的增长,总是占据销量最大的价格带与生态位。

因此,要特别注意,不能简单地理解改革开放初期跨国公司有品牌优势,跨国品牌把它所生存的国家优势也带进来了,拥有生态位优势。

拥有生态位优势,就拥有了高维度竞争优势,高维打低维。

主流价格带

中国的快速发展,也是主流价格带快速变化的时期。

什么是主流价格带?就是那个时期销量最大的价格区间。有人可能会说,销量最大的难道不应该是价格最低的吗?

错!价格带总体呈正态分布。以主流价格带为中心,越远离主流价格带,销量越小。

占领了主流价格带,就占据了一个时代。

比如矿泉水,早期的主流价格带是1元/瓶,10年前主流价格带变为2元/瓶,现在正慢慢进入3元-4元/瓶的新主流价格带。

当1元/瓶是主流价格带时,销量最大的主流品牌是康师傅、冰露等。随着2元/瓶晋升为主流价格带,农夫山泉、怡宝的销量最大。随着3元-4元/瓶成为新主流价格带,百岁山、A夸等品牌的销量崛起。

品牌在不同的价格带有不同的话语权。这就是生态位的影响力。

市场的成长,是新的主流价格带不断崛起的过程,并据此形成新的商业生态。在新商业生态中,你的生态位在哪里?在主流价格带,还是边缘价格带?

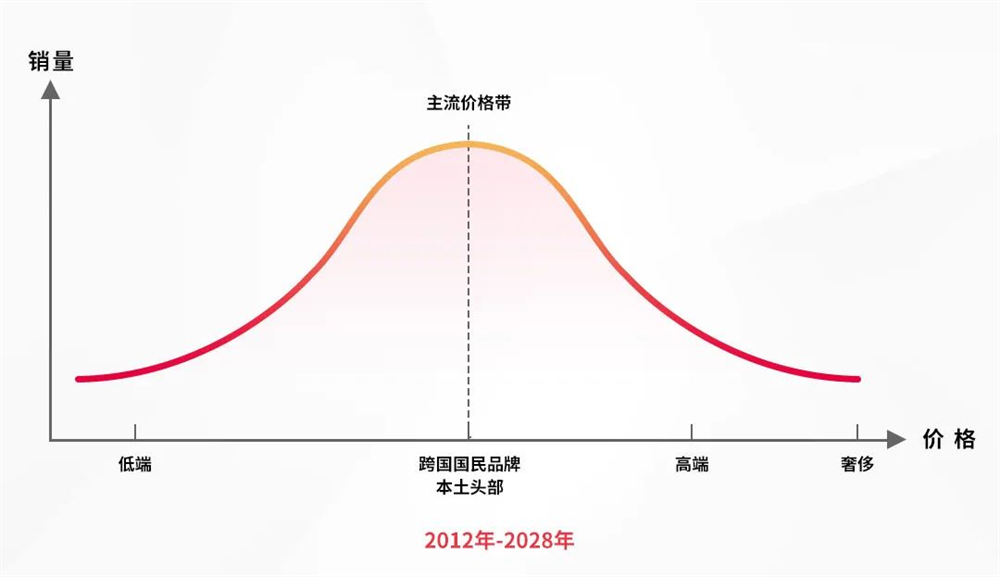

中国主流价格带的变迁,大致经过了四轮。

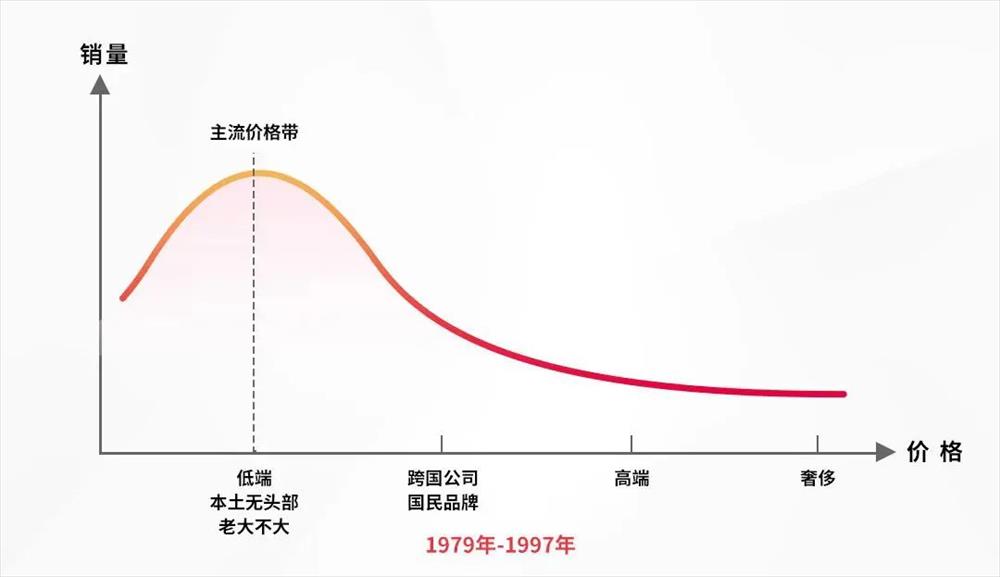

第一轮:本土无主流品牌,低端主流价格带

自改革开放到1997年亚洲金融危机为止。

基本特征:市场供不应求,进入门槛低,快速增长。跨国品牌只做一线城市,本土企业无知名品牌,行业无巨头(老大不大),企业在低端价格带扎堆。规模不大,利润不低。

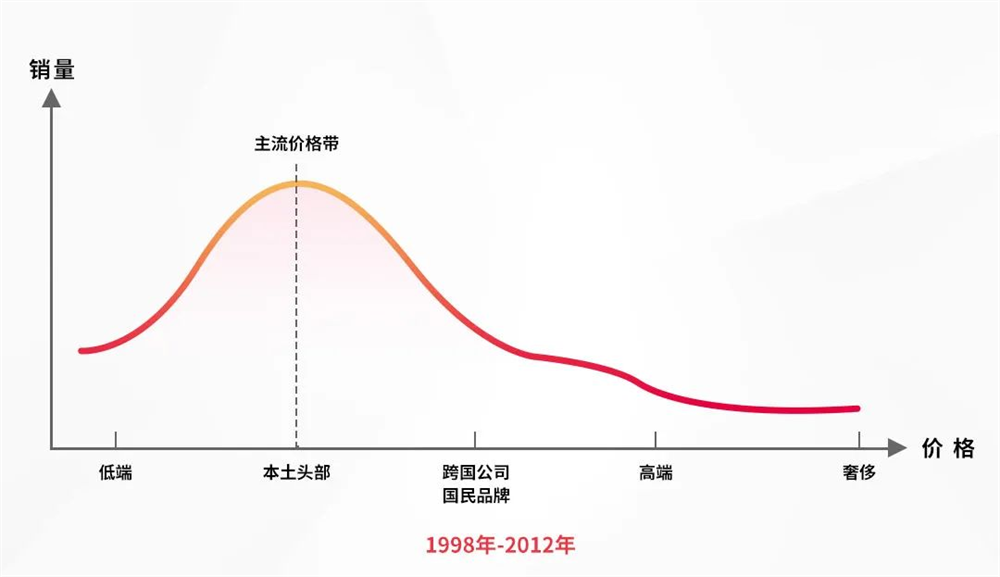

第二轮:本土头部品牌占据腰部价格带

自1998年亚洲金融危机至2012年行业缩量开始。

基本特征:仍然视跨国品牌为高端,本土头部品牌占据腰部主流价格带。本土头部品牌取得较好的生态位,品牌话语权增大。同时,为下一步占据新主流价格带做好了准备。

第三轮:本土头部与跨国公司国民品牌并驾齐驱

自2013年始,现在仍持续中,预计在2028年止。

基本特征:销量封顶,进入缩量阶段,新主流价格带与发达国家的国民品牌基本持平,甚至在某些品类略超。不再视跨国国民品牌为高端,当作真正的大众国民品牌。同时,中国企业获得了世界商业体系的生态位。出海替代出口,成为新趋势。

出海,不是产品出海,而是企业出海、营销出海、品牌出海。前提是海外的认同。这就是中国企业的新生态位。就像改革开放早期跨国品牌进入中国一样,有高维优势。

第三轮主流价格带是营销极其困难时期。一方面,行业缩量严重;另一方面,价格带升级出现拉锯战,很多头部品牌无法跨越生态位。比如,已经习惯了性价比,无法建立价值品牌形象,总想在互联网上博,拿不准低价销量。在这方面,乳制品企业值得学习借鉴。

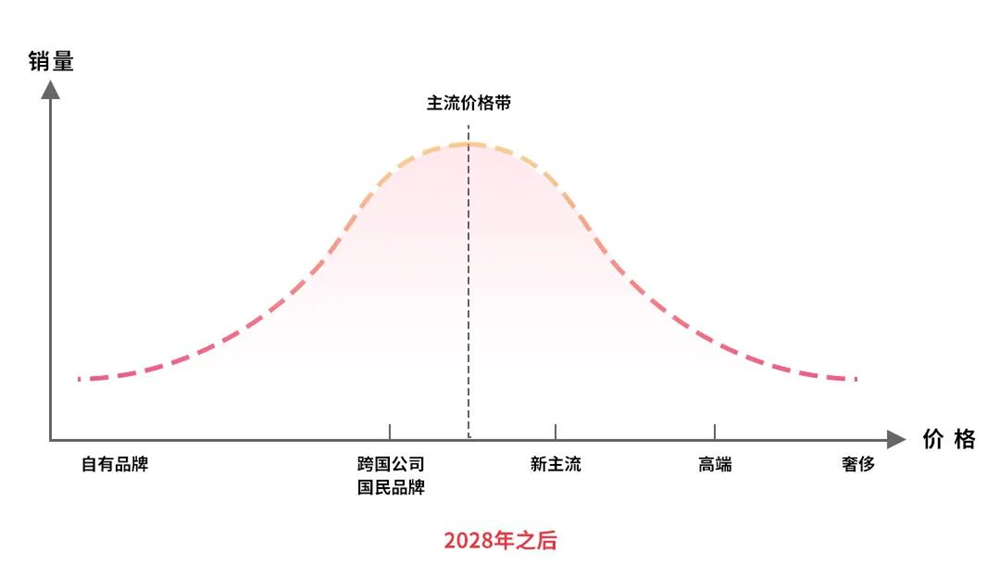

第四轮:抢占新主流价格带

第四轮主流价格带与前三轮相比发生了很大变化,主要有三方面的变化:一方面,行业总量进入横盘阶段,不再大幅下降;第二方面,零售商自有品牌冲击严重,特别是低端价格带成为自有品牌的自留地,大量中小企业放弃低端领域;第三方面,只有超级大单品才能在供应链革命中幸存。因为厂商直供,SKU数大量缩减。

此时,除了出海外,头部企业的出路就是抢占新主流。

小结:

主流价格带是销量最大的价格带,主流价格带是不断前移的,抓住了主流价格带的变迁,不仅能持续保持销量的稳定或增长,而且能带来价值的增长。特别进入缩量阶段后,当新主流价格带到来时,原来的主流价格带就边缘化了。所以,在老主流价格带的努力,既保不住销量,也没有未来。

不断抓住新主流价格带,成为企业持续增长的源泉。反观跨国国民品牌,不管中国的主流价格带怎么变化,始终不变。其结果就是从原来被视为高端,到现在进入与中国本土国民品牌持平,甚至略低。

抢占新主流

举个例子,东方树叶的5元价格带是新主流,元气森林的5元价格带是新主流。

如果说5元是饮料行业新主流价格带的话,那么,恒大冰泉上市时,定价5元价格带为什么没成功?

东方树叶2011年上市,曾经被评为“五大最难喝的饮料”之一。然而,2023年爆发,年营收超百亿。

什么是新主流价格带?新主流价格带怎么才成功?这是本文的立意之所在。

即将进入的新主流价格带,是比发达国家国民品牌略高的价格带。白酒行业、烟草行业、饮料行业,都证明了高于发达国家的价格带是有极大可能的。那么,剩下的就是怎么做成功?

价格、时机与节奏,这是抢占新主流价格带的三个关键。

先说新主流价格带。

主流价格带的变化是有规律的。因此,预测下一个主流价格带是多少很关键。比如,原来3元是饮料的老主流价格带,那么,未来5元是饮料的新主流价格带。因此,就要在合适的时机把资源投入新主流价格带建设。

再讲时机与节奏。

新主流价格带什么时候爆发?很难准确预测。因此,只有早布局,等待时机。我特别欣赏一种说法:骑上马,等风来。

汤达人2008年上市,2016年爆量。东方树叶2011年上市,2023年爆量。这就是典型的“骑上马,等风来”。

靠特通渠道活下来,而不是在大众渠道爆量。这是早布局的基本功,总有一些渠道相对高端,适合未来主流生存。

最可怕的是,希望上市就爆量。恒大冰泉犯的就是这个错误。5元价格带的矿泉水,现在都不还不是主流价格,更何况10年前。

统一A夸水是4元的矿泉水价格带,早就布局了。现在上海销量不错,在其它城市蛰伏,等待时机到来。

这些都是抢占新主流正确的姿势。

最后是营销方式。

只要进入了国民品牌价格带,就一定不是功能导向,不是性价比导向,而是价值观导向。

能够输出价值观,本身就是生态位的一种体现。这是为什么我把生态位放在前面讲的一个重要原因。

告别增量,赢得增长

没有增量了,是因为大环境不好。这样的舆论很正常,但不正确。

我经历过1989年、1997年、2008年,以及新冠期的经济低谷。每次经济周期低谷,都是看淡声音占主流,表现在营销上就是消费看低、价格向低。

但是,当市场回暖时,恰恰是那些价格向低的企业消失了,进入了新主流价格带,抓住新主流价格带的企业成为头部企业。

这几乎成为一个规律。那么,隐藏在规律背后的逻辑是什么呢?

其实,周期低谷也是传统模式失效的时机。因为传统模式失效,需要转换新的商业模式。此时,大量陷于传统模式惯性的企业难以为继。等到抓住新模式,抓住新主流的企业崛起后,就进入了新主流价格带。毕竟,中国的发展趋势整体没有变,何谈经济向下呢?

越是周期低谷,越要抓住向上的力量。这是我经历这么多次经济周期后的反思,也正因为一直在这么做,才经过30多年仍然活跃在营销一线。

对于快消品行业而言,人的消费总量是有限的,但中国的发展无限的。实物的需求是有限的,心理的需求是无限的。

我们要用无限的价值观需求,解决有限的实物需求的问题。用增长解决增量难的问题。

不谈增量,只谈增长。也许最终收获了增量。

越是周期低谷,越要抓住向上的力量,这股力量则来自于这场革命趋势!

![]()